close

全球非美元貨幣從2014年下半年以來,大多數呈現明顯的貶值趨勢,雖然台幣貶值幅度比大多數的非美元貨幣來得小,也是持續貶值,從2012年的28.X到2105年的33.0。

對於台灣的投資人來說,其實美元是否值得投資,關鍵還是在台灣本身,因為對於中小型經濟體來說,除了美元這個國際貨幣趨勢的因素,台灣的經濟環境適合寬鬆還是緊縮貨幣政策,影響力其實不小。

過去10多年,台灣央行引導美元對台幣的匯率,盡可能隨著美元指數趨勢震盪,不過美元指數的震盪幅度顯然比美元兌台幣的震盪大多了,因為台灣央行會 根據台灣本身的通貨膨脹率和經濟狀況,在符合市場機制的情況下,「適當」調整台幣匯率,維持匯率相對穩定,所以許多外幣投資人都會有類似的感受,當國際美 元進入下跌趨勢,而全球貨幣都在漲時,台幣似乎漲得相對緩慢;但當美元進入上漲趨勢,全球貨幣都在跌時,台幣又跌得相對緩慢。基本上,台幣不會跳脫全球非 美元貨幣的趨勢,但是漲跌幅都會縮水,所以判斷是否要投資美元時,必須關注的就是國際美元趨勢,和台灣的經濟狀況。

美國聯準會2015年陷入抉擇,到底何時要升息?已經結束量化寬鬆貨幣政策的美國,未來幾年內,貨幣政策只有升息或不升息,緊縮貨幣政策相當明朗, 而歐元區、日本、中國、加拿大,甚至是許多新興市場,貨幣政策會在美國緊縮貨幣政策後,延滯一段時間才有緊縮政策的可能,換句話說,美元會比大多數貨幣的升息速度更快,美元和其他貨幣息差擴大的前提下,美元升值的機率非常高,只要沒有大規模天災人禍,這個趨勢短期內不會有太大變數。

所以投資人需要考量的重點在台灣經濟的好壞,如果台灣經濟表現不佳,迫使央行必須維持相對寬鬆貨幣政策,這樣台幣貶值是順應趨勢的表現。我把台灣當作一個正常的經濟體,單純從經濟數據來分析,判斷台灣適合哪種貨幣政策。

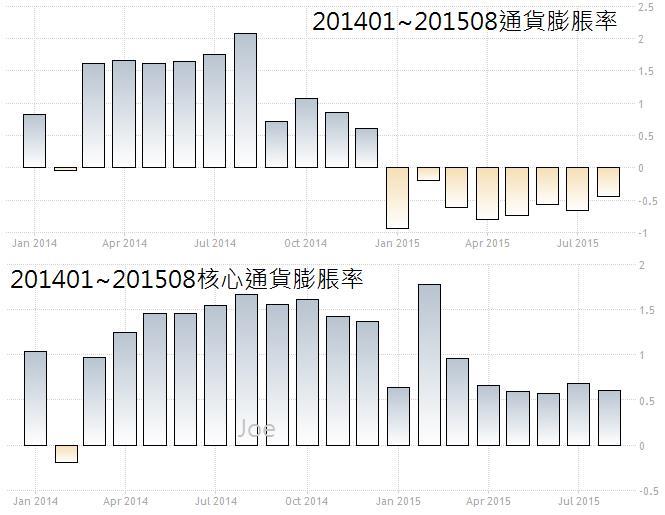

台灣的通貨膨脹率和核心通貨膨脹率,2015年連續8個月通貨膨脹負成長,核心通貨膨脹只有2月較高,因為2014年的2月基期非常低,我預估2015年全年都會通貨緊縮,但核心通貨膨脹率還是會維持在0.5〜1.0%之間,算是低通貨膨脹,但沒有通貨收縮的問題。

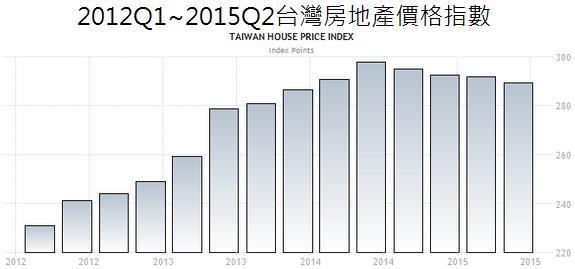

這個國家的GDP年度成長率從2013Q4~2015年Q1連續六季超過3.4%,但2015年後面三季的GDP預期會明顯下降,這個國家的企業訂單成長年率,預估2015年下半年全面負成長,因為2014年同期的基期相當高,幾乎確定無法超越去年同期的表現。

按照上述經濟數據表現,如果調降2010年以來較高的1.875%基礎利率,是否不合理呢?你認為台灣該升息還是降息,或者維持利率不變呢?如果不降息,那麼央行在貨幣政策上,是否應該維持相對寬鬆或者弱勢貨幣呢?

其實美元對台幣的漲勢並非一步登天,美元對台幣的波段漲勢之後,緊接著往往是伴隨一季到半年的回檔修正,所以投資人如果有投資美元的打算,不妨:

1、等聯準會真的啟動升息後,如果美元暫時利多出盡,出現回檔修正,或許是較理想的切入點。

2、如果考量美元升息半年後,美國股市的潛在爆發力,那麼投資人不妨台幣換美元,美元再前進美股投資,效益有機會更高。

3、至於沒有美股投資平台的投資人,那麼不妨考慮台灣許多銀行的即期外幣投資,那會是較簡便的投資管道。

對於台灣的投資人來說,其實美元是否值得投資,關鍵還是在台灣本身,因為對於中小型經濟體來說,除了美元這個國際貨幣趨勢的因素,台灣的經濟環境適合寬鬆還是緊縮貨幣政策,影響力其實不小。

過去10多年,台灣央行引導美元對台幣的匯率,盡可能隨著美元指數趨勢震盪,不過美元指數的震盪幅度顯然比美元兌台幣的震盪大多了,因為台灣央行會 根據台灣本身的通貨膨脹率和經濟狀況,在符合市場機制的情況下,「適當」調整台幣匯率,維持匯率相對穩定,所以許多外幣投資人都會有類似的感受,當國際美 元進入下跌趨勢,而全球貨幣都在漲時,台幣似乎漲得相對緩慢;但當美元進入上漲趨勢,全球貨幣都在跌時,台幣又跌得相對緩慢。基本上,台幣不會跳脫全球非 美元貨幣的趨勢,但是漲跌幅都會縮水,所以判斷是否要投資美元時,必須關注的就是國際美元趨勢,和台灣的經濟狀況。

美國聯準會2015年陷入抉擇,到底何時要升息?已經結束量化寬鬆貨幣政策的美國,未來幾年內,貨幣政策只有升息或不升息,緊縮貨幣政策相當明朗, 而歐元區、日本、中國、加拿大,甚至是許多新興市場,貨幣政策會在美國緊縮貨幣政策後,延滯一段時間才有緊縮政策的可能,換句話說,美元會比大多數貨幣的升息速度更快,美元和其他貨幣息差擴大的前提下,美元升值的機率非常高,只要沒有大規模天災人禍,這個趨勢短期內不會有太大變數。

所以投資人需要考量的重點在台灣經濟的好壞,如果台灣經濟表現不佳,迫使央行必須維持相對寬鬆貨幣政策,這樣台幣貶值是順應趨勢的表現。我把台灣當作一個正常的經濟體,單純從經濟數據來分析,判斷台灣適合哪種貨幣政策。

台灣的通貨膨脹率和核心通貨膨脹率,2015年連續8個月通貨膨脹負成長,核心通貨膨脹只有2月較高,因為2014年的2月基期非常低,我預估2015年全年都會通貨緊縮,但核心通貨膨脹率還是會維持在0.5〜1.0%之間,算是低通貨膨脹,但沒有通貨收縮的問題。

這個國家的GDP年度成長率從2013Q4~2015年Q1連續六季超過3.4%,但2015年後面三季的GDP預期會明顯下降,這個國家的企業訂單成長年率,預估2015年下半年全面負成長,因為2014年同期的基期相當高,幾乎確定無法超越去年同期的表現。

按照上述經濟數據表現,如果調降2010年以來較高的1.875%基礎利率,是否不合理呢?你認為台灣該升息還是降息,或者維持利率不變呢?如果不降息,那麼央行在貨幣政策上,是否應該維持相對寬鬆或者弱勢貨幣呢?

為了避免中小企業的經營壓力太高,以及通貨膨脹陷入通貨緊縮的風險,其實台灣不降息(編按:台灣央行在9/24傍晚宣布降息半碼),但維持相對寬鬆的貨幣政策其實是恰當的。如果同期內,美元維持升息的趨勢,那麼美元對台幣的匯率,長線來看升值的機率仍然相當高,在美元對台幣息差擴大的前提下,持有美元仍然是較有利的局面。

其實美元對台幣的漲勢並非一步登天,美元對台幣的波段漲勢之後,緊接著往往是伴隨一季到半年的回檔修正,所以投資人如果有投資美元的打算,不妨:

1、等聯準會真的啟動升息後,如果美元暫時利多出盡,出現回檔修正,或許是較理想的切入點。

2、如果考量美元升息半年後,美國股市的潛在爆發力,那麼投資人不妨台幣換美元,美元再前進美股投資,效益有機會更高。

3、至於沒有美股投資平台的投資人,那麼不妨考慮台灣許多銀行的即期外幣投資,那會是較簡便的投資管道。

全站熱搜

留言列表

留言列表