close

[youtube http://www.youtube.com/watch?v=tqpWiNXln8w]

中國GDP年度成長率從2010年以來,高點接近12%,2015年第一季降到7%,而且預估GDP未來數季還會繼續下降,假設中國官方公布的經濟數據是真實的,那我來分析中國目前的經濟內涵給大家參考。

華人熱愛投資房地產是眾所皆知的,近10年來,中國的民間投資佔GDP比重都穩定超過40%以上,而民間消費在2005年以後,佔GDP比重下降到40%以下,這和全球前10大經濟體的GDP結構完全不同,大多數國家是靠國內消費來拉抬經濟當作主軸,民間投資和政府支出是輔助,但中國卻是靠大量的基礎建設和民間投資,國家產業轉型最需要的民間消費反而比重一直下降,中國官方喊了多年的擴大內需,從結果來看,毫無進展,反而是房地產投資越來越熱絡,隨著中國境內的房地產供給越來越飽和,加讓人口結構開始負面影響中國的消費端,房地產開發投資的熱度終於降溫下來。

中國房地產開發投資的累計成長年增率,從巔峰35%以上,2015年初為止,降到5%左右,這是相當大的警訊,過去拉抬中國GDP成長的第一具引擎滅火了。

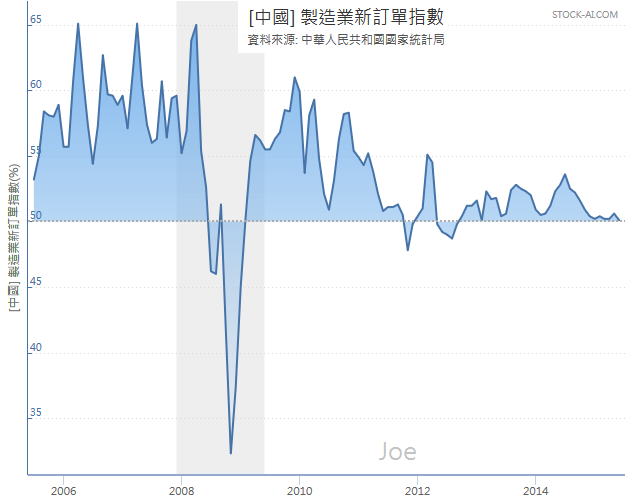

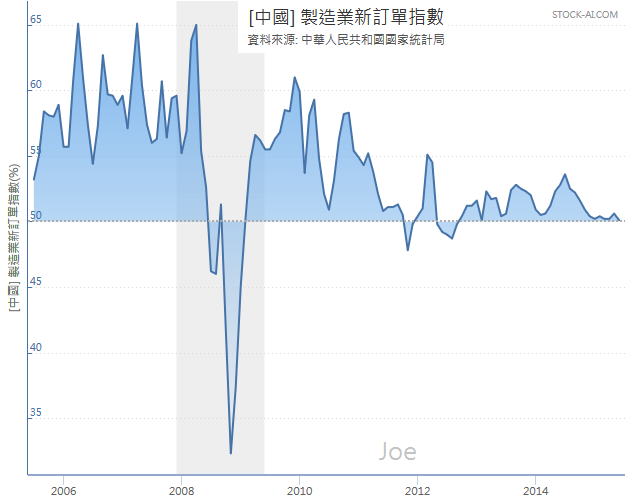

接著來看中國的第二產業,包括採礦業、製造業、電力、燃氣及水的生產和供應業、建築業等,這是過去數十年,世界工廠的核心引擎,雖然2008年遭遇全球金融風暴,全球買氣大蕭條,中國連帶受到影響,但中國很快地在2010年又恢復成長力道,連續經過4年,這股成長力道卻慢慢降溫了,隨著國家發展,勞動力老化、勞工意識抬頭、薪資成本上升,中國製造業外流現象越來越明顯,中國的製造業新訂單指數越來越向50的臨界點靠攏,製造業這巨引擎也在降溫中。

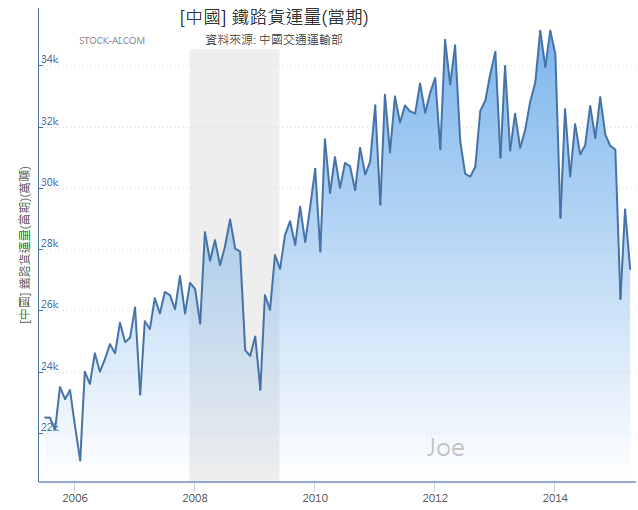

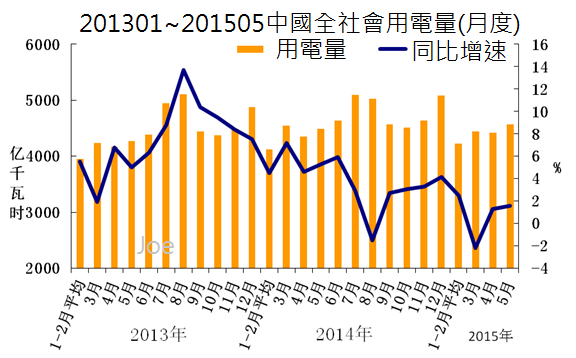

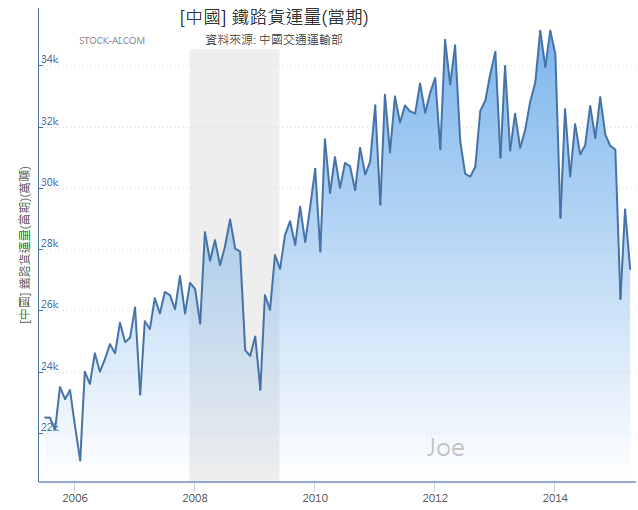

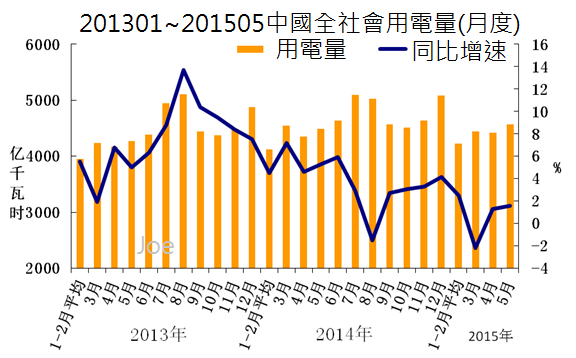

中國國務院總理李克強,早年曾說過,中國經濟的相關統計數據嚴重受到人為加工干預,從觀察經濟數據到實體經濟發展,會有一段頗大的落差,但如果用「全國用電量」、「鐵路貨運量」及「金融機構貸款量」來整體做觀察,這樣就能撇除一些雜訊干擾,美國花旗銀行利用這三項指標編製「李克強指數(Li keqiang Index)」,來觀測中國企業盈利情況,我提供中國「全國用電量」和「鐵路貨運量」來觀察,這兩項和中國製造業的密切度較高,從數據的趨勢來看,鐵路貨運量下降了,整體貨運量不再創高,用電量的同比成長逐漸下降,不難看出製造業降溫的現象。

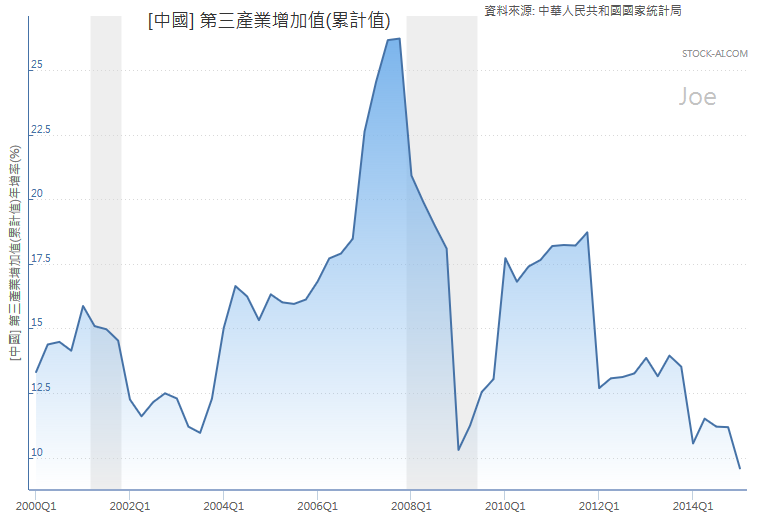

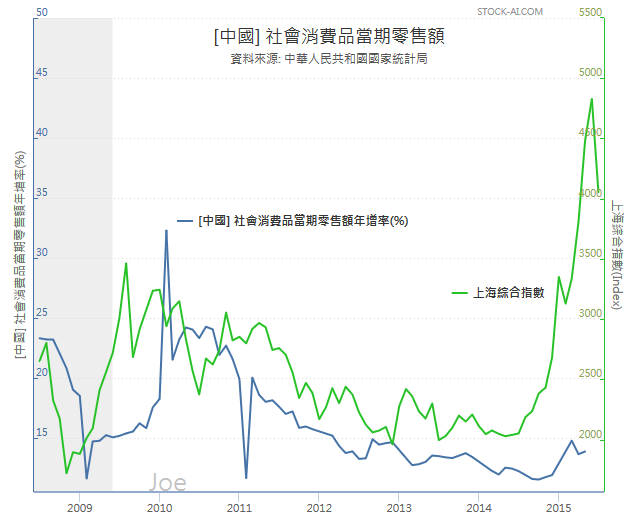

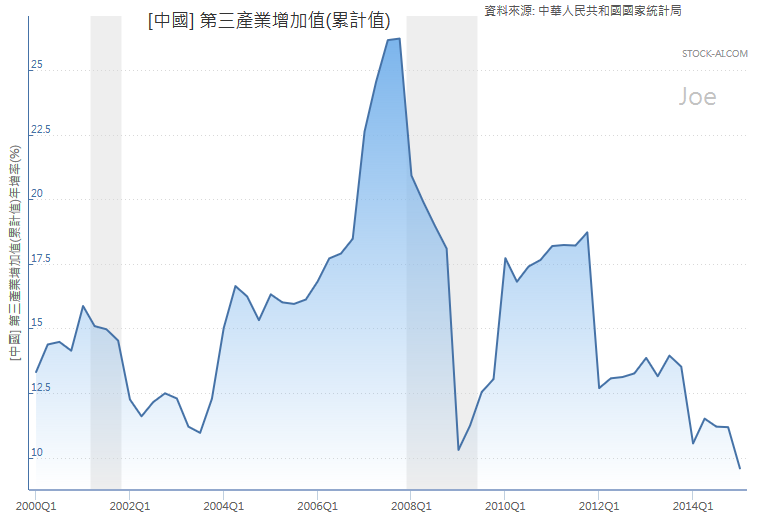

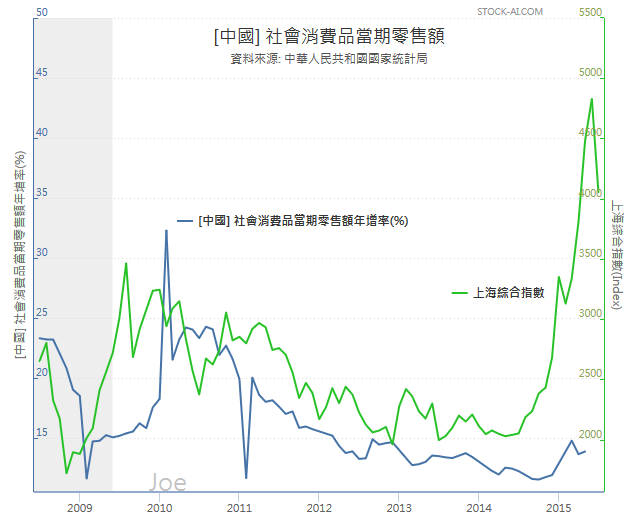

中國近年來「積極」發展的第三產業,可以有效擴大內需,中國政府希望這是未來拉抬GDP的「經濟引擎」,不過2012年以來,這具引擎顯然不太有力,這也是為了中國官方拉抬中國股市的原因之一,因為股市成長確實可以帶來民間消費的遞增效應,2009~2010年,中國股市先成長,隨後中國社會消費品零售成長隨後就到,當股市成長力道不在,民間消費品成長力又降溫了,2014年下半年,中國官方又企圖複製相同手法,從降息、降準、凍結放空帳戶,到民眾養老金進場、社會保險基金進場、調降印花稅等政策宣布,成功把上證指數拉抬成長超過100%,不過在沒有實體經濟成長的支持下,民間消費品的成長力道顯然不如預期,而且2015年4月過後,中國股市受到政策干預而劇烈震盪,這種股市上漲極度不穩定的現象,對實質消費力的拉抬反而造成負面影響,沒有穩定的財富增加,群眾不會願意持續的放手消費,這也不是理想的擴大內需模式,反而是豪賭一把的作風。

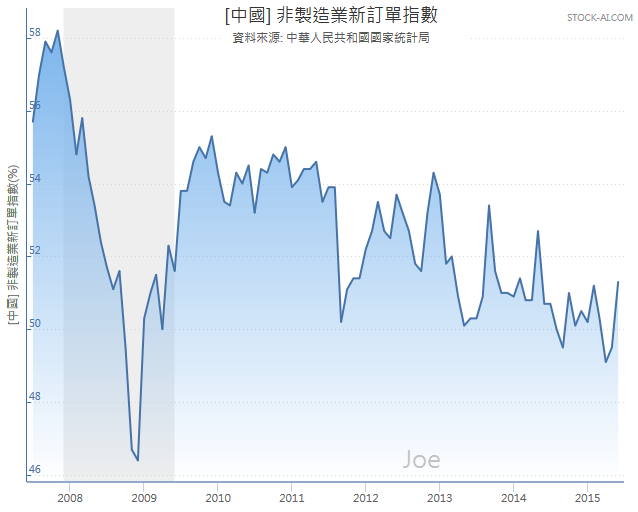

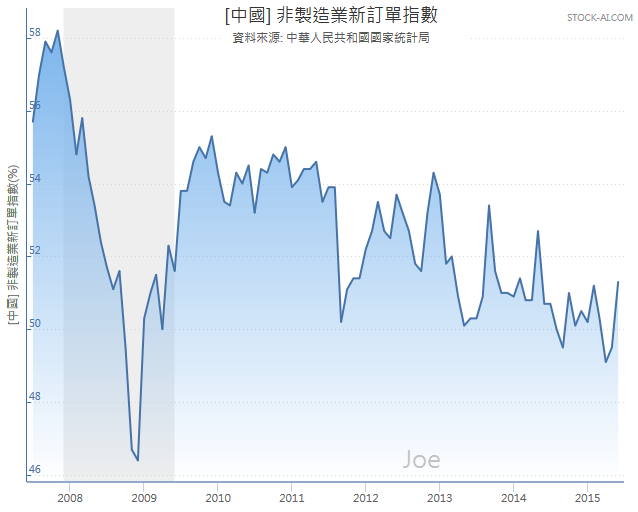

中國的非製造業新訂單指數,從2009年超過55,到2015年初,回到50臨界點來回震盪,許多數據都顯示,中國民間消費的擴張力,並沒有因為官方政策加持而明顯提升,內需消費這具引擎顯然還得再進場維修。

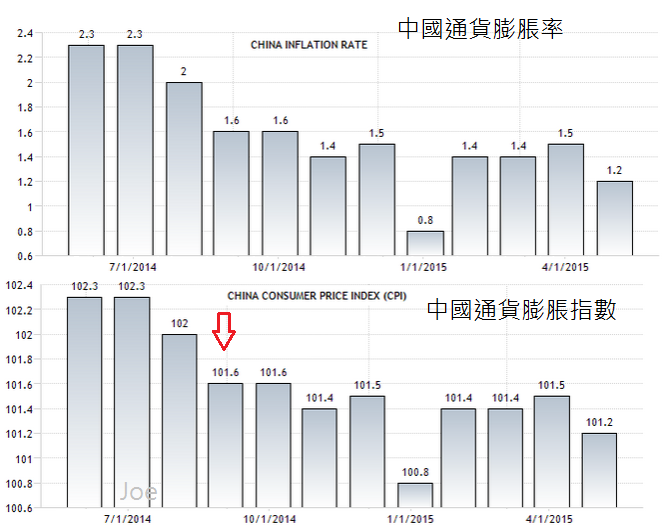

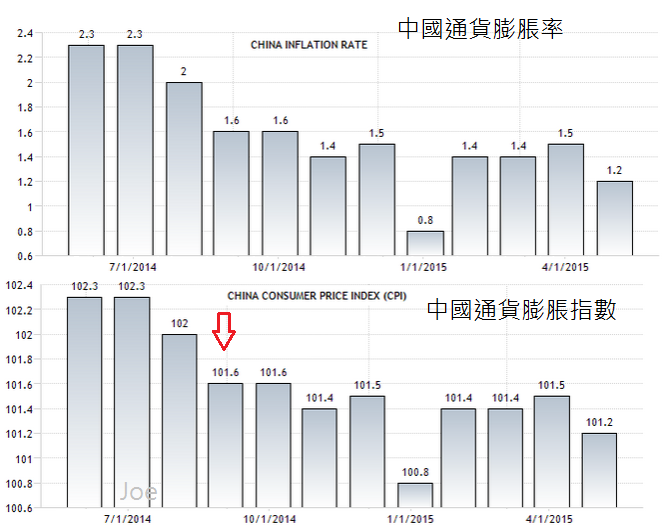

2014年當中國官方正苦惱如何在人口負債結構下,拉抬內需消費市場的同時,恰逢國際油價,這對中國來說無疑是天賜良機,接二連三的寬鬆貨幣陸續推出,既然歐美日的寬鬆貨幣政策都能產生效果,那中國應該也可以,而且2008年金融海嘯後也推出四萬億元人民幣投資的救市計畫,不如再試一次試試看,反正通貨膨脹率正處於低檔,2014年7月國際油價開始暴跌,中國經歷了一段低通貨膨脹指數時期,通貨膨脹率降到1.6%以下,很快的2015年7月來臨了,過去一年的低通貨膨脹,將變成未來一年的低基期,考量時間遞延,這意味著2015年9月以後,中國的通貨膨脹就會回到2%以上的升溫時期,如果加上最近一年來寬鬆貨幣釋出的物價成長壓力同時出現,那麼中國官方的寬鬆貨幣政策,執行到2015年第三季就會是終止時刻,再玩下去可能內需消費沒擴大成長,反而先帶來惡性通貨膨脹。

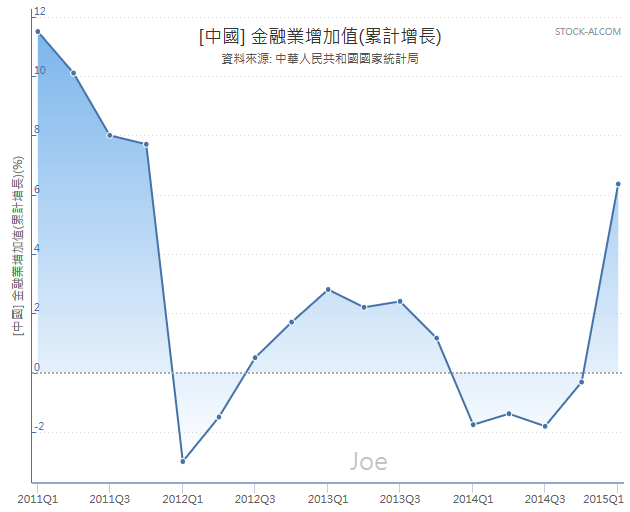

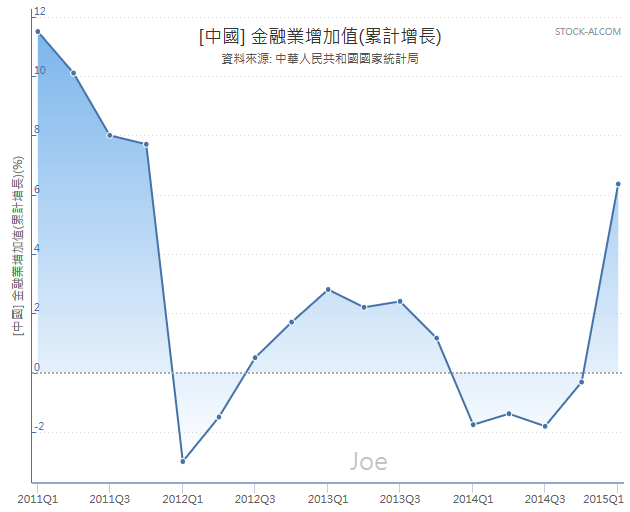

中國股市最近一年的飆漲,成了全球股市的最大亮點,而且有效吸引中國人民與游離資金加入投資股市,確實提升了中國金融業的成長,可是目前還看不出是暫時性現象,或是永久現象。

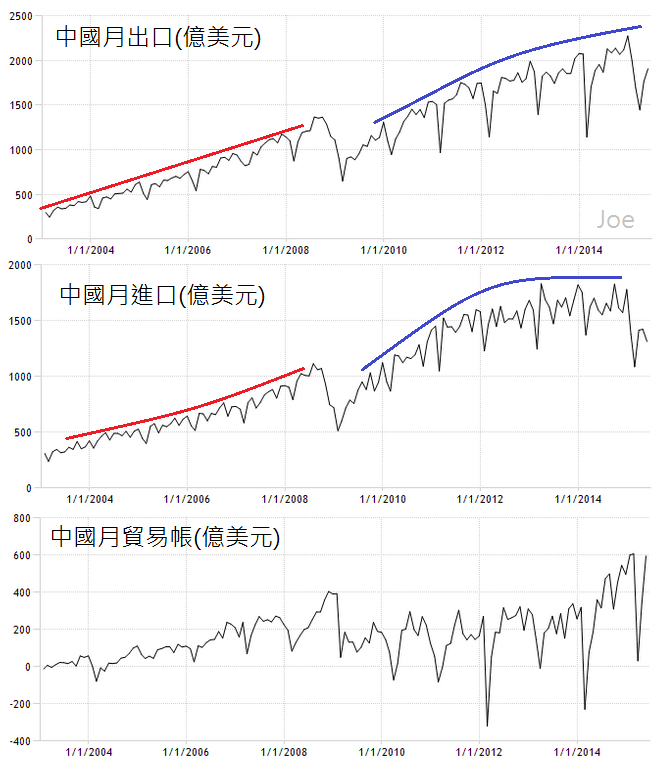

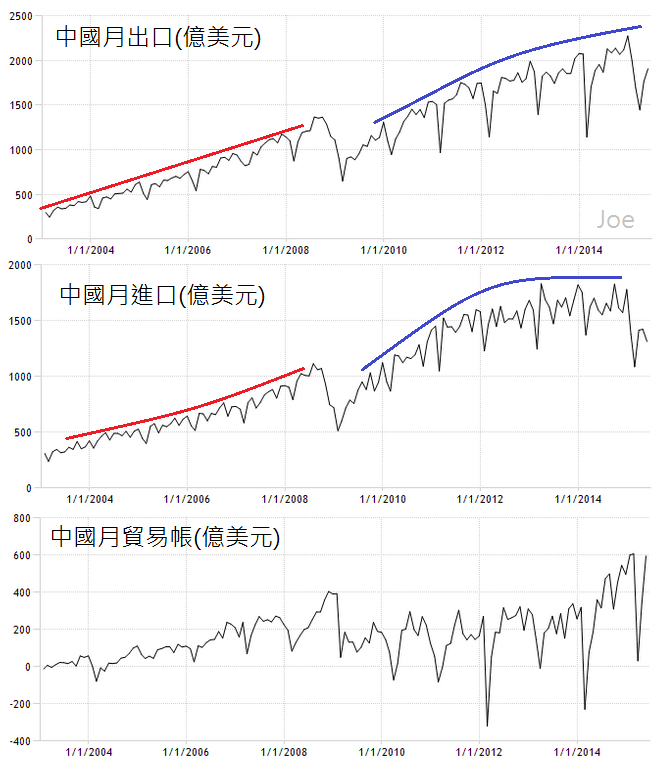

再來看一些中國的經濟數據,雖然今年的出口仍然持續成長,但出口的成長力道和2008年以前相比降溫了,進口在2015年上半年的下跌較嚴重,一部分也是反映中國內需經濟長長不如預期,即使進口降溫可以帶來更多貿易順差,但這對中國經濟來說,並不是一件好事。

理想的投資證券市場必須要建立在基礎經濟實質成長架構上,中國政府企圖在總體經濟基本面成長不佳的前提下,透過一系列的寬鬆貨幣政策和拉抬股市手 段, 包含21家證券公司出資至少1200億元人民幣買進中國股市藍籌股ETF、平倉線的資產進行無限制全額收購、中國人民銀行無限額貸款給平準基金、IPO發 行或被要求暫停、公司大股東增加持有自家公司股票、大盤4500點以下,自營商禁止賣股等多項政策,結果反而造成股市劇烈波動,2008年金融海嘯或者 2012~2014年的上證2000點時期,中國官方也沒有如此強硬態度來干預股市,但中國官方卻對2015年中的股市修正,控管干預證券市場態度非常果 決,啟人疑竇。

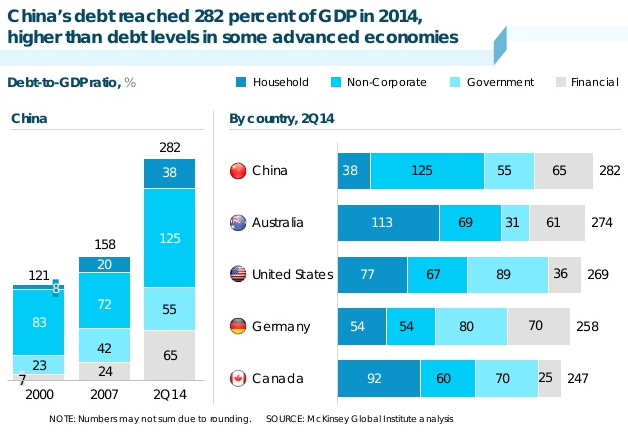

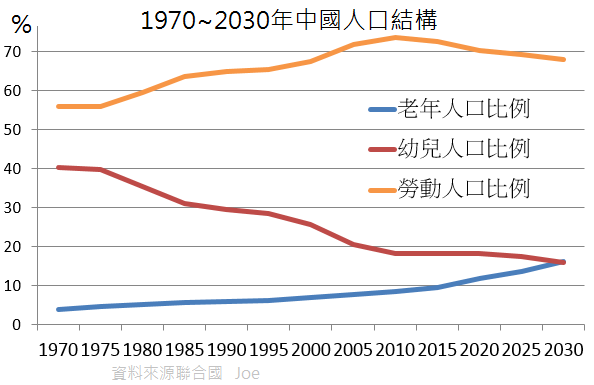

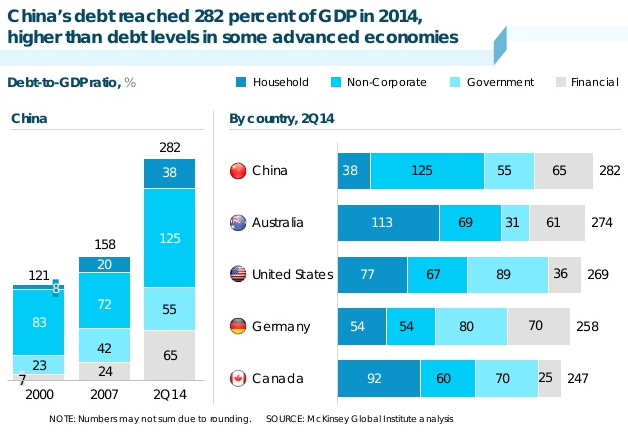

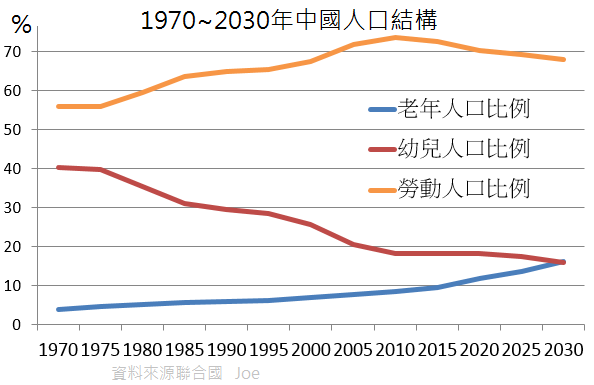

2015年中,全球媒體先後關注希臘和美屬波多黎各的債務問題,同時還注意到中國的債務成長,中國中央雖然在2014年積極搶救地方債務,但這只是把地方債務轉移到中央債務,整體債務的總額依然繼續增加,2014年底的整體負債佔GDP比重已經高達282%,雖然一些已開發國家的債務對GDP比重也超過250%,但回顧過去歷史,歐洲爆發債務危機、日本房地產崩盤、蘇聯解體和美國次級房貸等大型經濟體的經濟災難,都是出現在人口結構轉折的時間點上,過去30多年,中國搭著人口紅利營造出經濟高速成長,2014年以後將面臨長年的人口負債結構,如果國際媒體要伺機炒作債務問題、中國房地產降溫、熱錢流出中國等議題,萬事俱備,只欠東風,那股東風很可能就在美元幾波升息後,評估中國目前降溫的實體經濟、產業轉型過渡期,還有近期官方堅決拉抬股市的一系列動作,不禁讓人懷疑,全球第二大的經濟體,未來幾個季節裡,是否將出現景氣蕭條的風險,而充滿投機氣氛的中國股市,越來越不適合散戶進場賭一把。

中國GDP年度成長率從2010年以來,高點接近12%,2015年第一季降到7%,而且預估GDP未來數季還會繼續下降,假設中國官方公布的經濟數據是真實的,那我來分析中國目前的經濟內涵給大家參考。

華人熱愛投資房地產是眾所皆知的,近10年來,中國的民間投資佔GDP比重都穩定超過40%以上,而民間消費在2005年以後,佔GDP比重下降到40%以下,這和全球前10大經濟體的GDP結構完全不同,大多數國家是靠國內消費來拉抬經濟當作主軸,民間投資和政府支出是輔助,但中國卻是靠大量的基礎建設和民間投資,國家產業轉型最需要的民間消費反而比重一直下降,中國官方喊了多年的擴大內需,從結果來看,毫無進展,反而是房地產投資越來越熱絡,隨著中國境內的房地產供給越來越飽和,加讓人口結構開始負面影響中國的消費端,房地產開發投資的熱度終於降溫下來。

中國房地產開發投資的累計成長年增率,從巔峰35%以上,2015年初為止,降到5%左右,這是相當大的警訊,過去拉抬中國GDP成長的第一具引擎滅火了。

接著來看中國的第二產業,包括採礦業、製造業、電力、燃氣及水的生產和供應業、建築業等,這是過去數十年,世界工廠的核心引擎,雖然2008年遭遇全球金融風暴,全球買氣大蕭條,中國連帶受到影響,但中國很快地在2010年又恢復成長力道,連續經過4年,這股成長力道卻慢慢降溫了,隨著國家發展,勞動力老化、勞工意識抬頭、薪資成本上升,中國製造業外流現象越來越明顯,中國的製造業新訂單指數越來越向50的臨界點靠攏,製造業這巨引擎也在降溫中。

中國國務院總理李克強,早年曾說過,中國經濟的相關統計數據嚴重受到人為加工干預,從觀察經濟數據到實體經濟發展,會有一段頗大的落差,但如果用「全國用電量」、「鐵路貨運量」及「金融機構貸款量」來整體做觀察,這樣就能撇除一些雜訊干擾,美國花旗銀行利用這三項指標編製「李克強指數(Li keqiang Index)」,來觀測中國企業盈利情況,我提供中國「全國用電量」和「鐵路貨運量」來觀察,這兩項和中國製造業的密切度較高,從數據的趨勢來看,鐵路貨運量下降了,整體貨運量不再創高,用電量的同比成長逐漸下降,不難看出製造業降溫的現象。

中國近年來「積極」發展的第三產業,可以有效擴大內需,中國政府希望這是未來拉抬GDP的「經濟引擎」,不過2012年以來,這具引擎顯然不太有力,這也是為了中國官方拉抬中國股市的原因之一,因為股市成長確實可以帶來民間消費的遞增效應,2009~2010年,中國股市先成長,隨後中國社會消費品零售成長隨後就到,當股市成長力道不在,民間消費品成長力又降溫了,2014年下半年,中國官方又企圖複製相同手法,從降息、降準、凍結放空帳戶,到民眾養老金進場、社會保險基金進場、調降印花稅等政策宣布,成功把上證指數拉抬成長超過100%,不過在沒有實體經濟成長的支持下,民間消費品的成長力道顯然不如預期,而且2015年4月過後,中國股市受到政策干預而劇烈震盪,這種股市上漲極度不穩定的現象,對實質消費力的拉抬反而造成負面影響,沒有穩定的財富增加,群眾不會願意持續的放手消費,這也不是理想的擴大內需模式,反而是豪賭一把的作風。

中國的非製造業新訂單指數,從2009年超過55,到2015年初,回到50臨界點來回震盪,許多數據都顯示,中國民間消費的擴張力,並沒有因為官方政策加持而明顯提升,內需消費這具引擎顯然還得再進場維修。

2014年當中國官方正苦惱如何在人口負債結構下,拉抬內需消費市場的同時,恰逢國際油價,這對中國來說無疑是天賜良機,接二連三的寬鬆貨幣陸續推出,既然歐美日的寬鬆貨幣政策都能產生效果,那中國應該也可以,而且2008年金融海嘯後也推出四萬億元人民幣投資的救市計畫,不如再試一次試試看,反正通貨膨脹率正處於低檔,2014年7月國際油價開始暴跌,中國經歷了一段低通貨膨脹指數時期,通貨膨脹率降到1.6%以下,很快的2015年7月來臨了,過去一年的低通貨膨脹,將變成未來一年的低基期,考量時間遞延,這意味著2015年9月以後,中國的通貨膨脹就會回到2%以上的升溫時期,如果加上最近一年來寬鬆貨幣釋出的物價成長壓力同時出現,那麼中國官方的寬鬆貨幣政策,執行到2015年第三季就會是終止時刻,再玩下去可能內需消費沒擴大成長,反而先帶來惡性通貨膨脹。

中國股市最近一年的飆漲,成了全球股市的最大亮點,而且有效吸引中國人民與游離資金加入投資股市,確實提升了中國金融業的成長,可是目前還看不出是暫時性現象,或是永久現象。

再來看一些中國的經濟數據,雖然今年的出口仍然持續成長,但出口的成長力道和2008年以前相比降溫了,進口在2015年上半年的下跌較嚴重,一部分也是反映中國內需經濟長長不如預期,即使進口降溫可以帶來更多貿易順差,但這對中國經濟來說,並不是一件好事。

理想的投資證券市場必須要建立在基礎經濟實質成長架構上,中國政府企圖在總體經濟基本面成長不佳的前提下,透過一系列的寬鬆貨幣政策和拉抬股市手 段, 包含21家證券公司出資至少1200億元人民幣買進中國股市藍籌股ETF、平倉線的資產進行無限制全額收購、中國人民銀行無限額貸款給平準基金、IPO發 行或被要求暫停、公司大股東增加持有自家公司股票、大盤4500點以下,自營商禁止賣股等多項政策,結果反而造成股市劇烈波動,2008年金融海嘯或者 2012~2014年的上證2000點時期,中國官方也沒有如此強硬態度來干預股市,但中國官方卻對2015年中的股市修正,控管干預證券市場態度非常果 決,啟人疑竇。

2015年中,全球媒體先後關注希臘和美屬波多黎各的債務問題,同時還注意到中國的債務成長,中國中央雖然在2014年積極搶救地方債務,但這只是把地方債務轉移到中央債務,整體債務的總額依然繼續增加,2014年底的整體負債佔GDP比重已經高達282%,雖然一些已開發國家的債務對GDP比重也超過250%,但回顧過去歷史,歐洲爆發債務危機、日本房地產崩盤、蘇聯解體和美國次級房貸等大型經濟體的經濟災難,都是出現在人口結構轉折的時間點上,過去30多年,中國搭著人口紅利營造出經濟高速成長,2014年以後將面臨長年的人口負債結構,如果國際媒體要伺機炒作債務問題、中國房地產降溫、熱錢流出中國等議題,萬事俱備,只欠東風,那股東風很可能就在美元幾波升息後,評估中國目前降溫的實體經濟、產業轉型過渡期,還有近期官方堅決拉抬股市的一系列動作,不禁讓人懷疑,全球第二大的經濟體,未來幾個季節裡,是否將出現景氣蕭條的風險,而充滿投機氣氛的中國股市,越來越不適合散戶進場賭一把。

全站熱搜

留言列表

留言列表