close

[youtube http://www.youtube.com/watch?v=UMHwRqzMCT0]

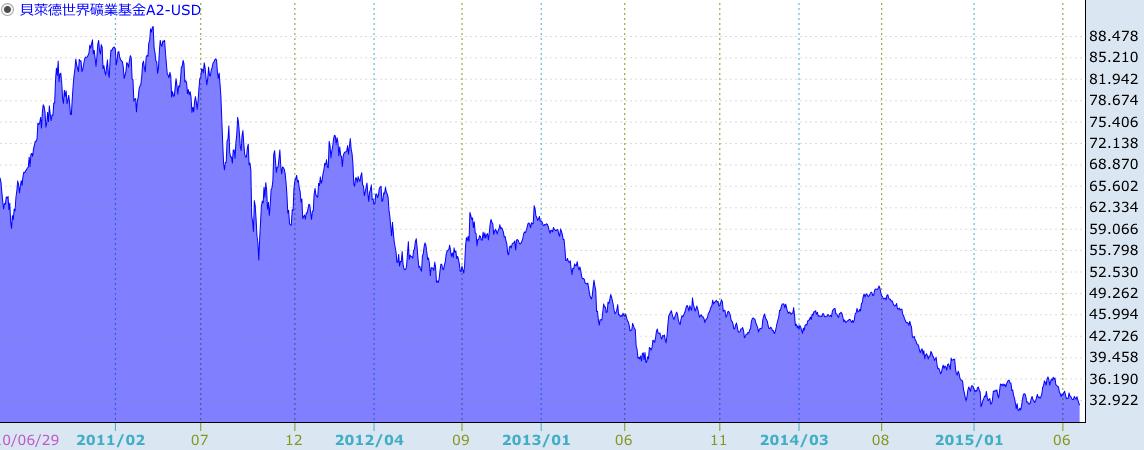

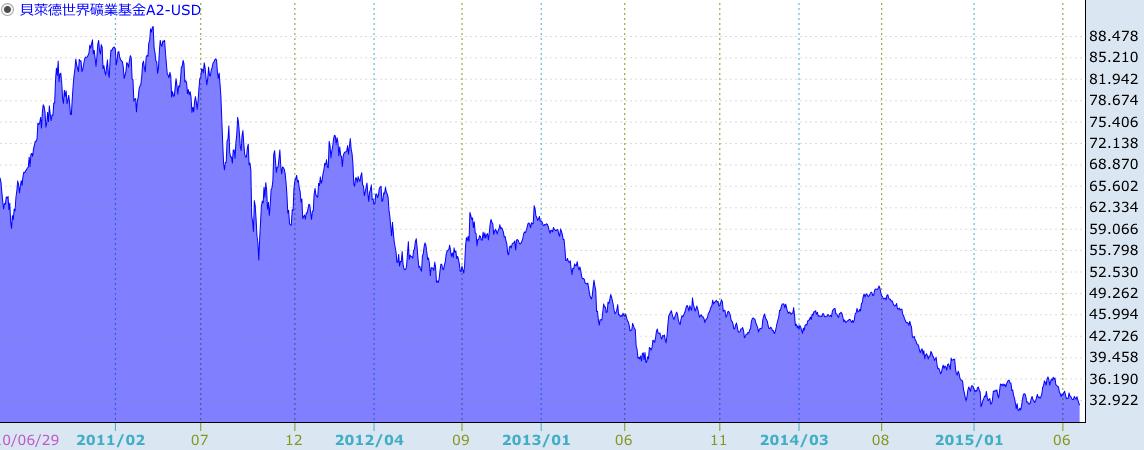

貝萊德世礦基金(MLMining),這檔曾經受到許多台灣投資人青睞的金融商品,近年來傷透了許多投資人的心,銀行、保險和基金業者在原物料巔峰 時期大肆吹捧,持有世礦基金的台灣投資人相當多,受歡迎程度比政府推出的國民年金還熱門,某些投資人甚至以為,全球原物料、能源、礦產等天然資源未來會被 挖盡,加上新興市場近年成不斷成長的基礎建設會帶動需求,已開發國家和中國先後開啟量化寬鬆印鈔票會帶動全球通貨膨脹,世界礦產價格終究會跌深反彈?

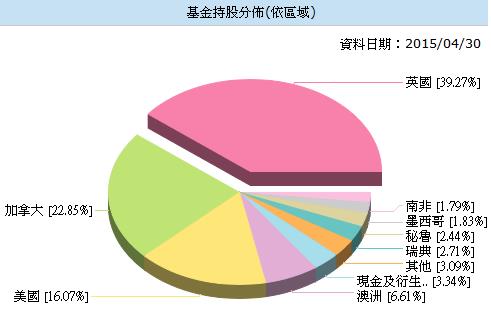

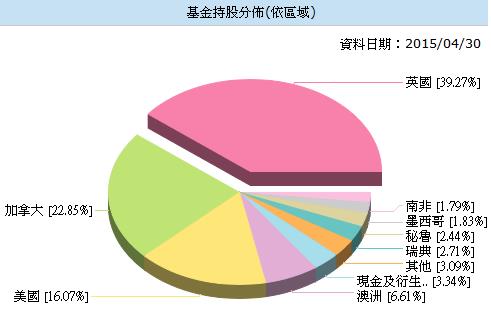

首先從世礦基金持股來源觀察,世礦投資的礦產公司遍布全球各地,來自於美國的比重約16%,高達80%以上是非美元貨幣,2011年以來,美元指數逐漸走強,而澳幣、紐幣、南非幣、歐元、英鎊、加幣先後從高點走跌,這意味著,投資非美國地區的礦產公司,都會承受匯率走跌的風險,這是世礦投資人面臨的第一個風險。

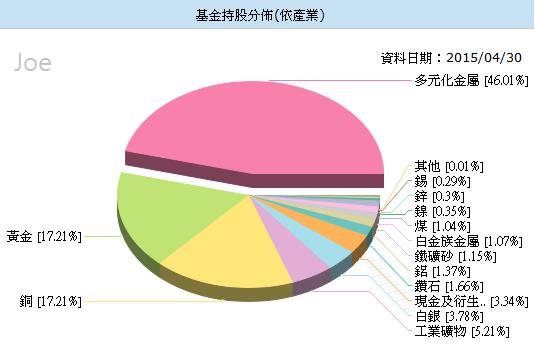

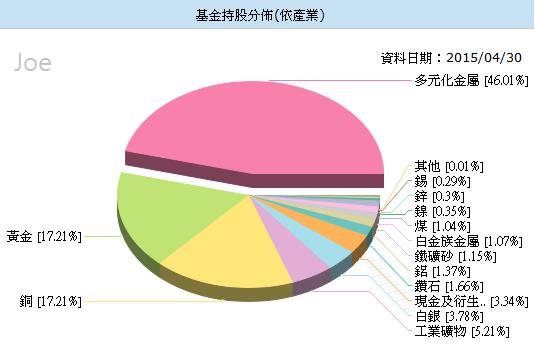

世礦基金過去曾經持有世界三大鐵礦石生產商必和必拓(BHPBilliton)、力拓(RioTinno)和淡水河谷(Vale),雖然後來減持 Vale,但鐵礦砂投資和多元化金屬投資的比重仍然相當高,2015年,世礦持股比重以多元化金屬、黃金、銅為主,三者比重約80%,2011年以後,美國經濟尚未復甦,歐洲經濟陷入衰退,中國製造業降溫,需求成長力不佳,於是大多數天然資源的價格都進入長線走空的趨勢,礦業公司的獲利前景越來越黯淡,投資人的世礦基金淨值也越來越黯淡。

全球銅的庫存近年來居高不下,本來生產銅的業者看好全球景氣復甦快速,沒想到全球最大的原物料需求國家,中國經濟成長每況愈下,中國光是自己國內的產能都消化不完,更別說擴大進口消費銅、鋁、錫、鉛、鋅、鎳等基本金屬的外國產能,需求成長緩慢無法去化庫存,於是許多基本金屬的價格就進入走跌趨勢,工業必備金屬,銅的價格四年來一度逼近腰斬。

世礦基金的另一項大部位,黃金在2011年過後,價格跌幅最多累積超過40%,不管是中國大媽或印度大叔的買氣多驚人,還是撐不起金價的多頭。對於 貴金屬來說,像1970〜1980年代支撐多頭的通貨膨脹,在2011年以後逐漸消逝,甚至美國和歐元區在2015年一度還進入通貨收縮,對美元計價的黃 金來說,美國聯準會貨幣刺激政策,還有美國政府的消費支出,在2011年過後逐漸下降和縮小影響力,美國國債的年增率進入下降趨勢,印鈔速度慢下來了,通貨膨脹要出現的機率也下降了,貴金屬上漲的環境就逐漸消失了,於是金價越來越沒有大漲的表現,只剩下偶爾跌深反彈行情,讓投資人「小確幸」一下,然後繼續維持低潮。

礦業類股並不是那種價值成長型的產業,沒有天然資源的多頭環境,這些公司難以有樂觀表現,地球上的原物料也不會在短時間內用盡,因為隨著開採科技與 探勘技術的改善和新研發突破,許多過去無法開採的礦產,未來都會加入可開採行列,所以全球礦產的供給仍然會維持穩定成長的速度,除非價格跌太慘,抑制了礦 業公司的產能,才有機會出現供給小於需求的利多局勢,但這樣並不會帶給礦產公司太好的營收,唯有高度通貨膨脹或美國為主的已開發國家擴大印鈔票,才能有效的刺激原物料和礦產多頭趨勢出現,在這兩個主要條件沒有出現以前,全球總體經濟的環境仍然不適合世礦基金出現多頭的趨勢,投資人不應該因為價格跌深就期待反彈甚至趨勢反轉,應該等待全球總體經濟出現適合天然資源成長的環境了,再伺機進場布局。

文章來源

http://wealth.businessweekly.com.tw/GArticle.aspx?id=ARTL000028896&p=0

貝萊德世礦基金(MLMining),這檔曾經受到許多台灣投資人青睞的金融商品,近年來傷透了許多投資人的心,銀行、保險和基金業者在原物料巔峰 時期大肆吹捧,持有世礦基金的台灣投資人相當多,受歡迎程度比政府推出的國民年金還熱門,某些投資人甚至以為,全球原物料、能源、礦產等天然資源未來會被 挖盡,加上新興市場近年成不斷成長的基礎建設會帶動需求,已開發國家和中國先後開啟量化寬鬆印鈔票會帶動全球通貨膨脹,世界礦產價格終究會跌深反彈?

首先從世礦基金持股來源觀察,世礦投資的礦產公司遍布全球各地,來自於美國的比重約16%,高達80%以上是非美元貨幣,2011年以來,美元指數逐漸走強,而澳幣、紐幣、南非幣、歐元、英鎊、加幣先後從高點走跌,這意味著,投資非美國地區的礦產公司,都會承受匯率走跌的風險,這是世礦投資人面臨的第一個風險。

世礦基金過去曾經持有世界三大鐵礦石生產商必和必拓(BHPBilliton)、力拓(RioTinno)和淡水河谷(Vale),雖然後來減持 Vale,但鐵礦砂投資和多元化金屬投資的比重仍然相當高,2015年,世礦持股比重以多元化金屬、黃金、銅為主,三者比重約80%,2011年以後,美國經濟尚未復甦,歐洲經濟陷入衰退,中國製造業降溫,需求成長力不佳,於是大多數天然資源的價格都進入長線走空的趨勢,礦業公司的獲利前景越來越黯淡,投資人的世礦基金淨值也越來越黯淡。

全球銅的庫存近年來居高不下,本來生產銅的業者看好全球景氣復甦快速,沒想到全球最大的原物料需求國家,中國經濟成長每況愈下,中國光是自己國內的產能都消化不完,更別說擴大進口消費銅、鋁、錫、鉛、鋅、鎳等基本金屬的外國產能,需求成長緩慢無法去化庫存,於是許多基本金屬的價格就進入走跌趨勢,工業必備金屬,銅的價格四年來一度逼近腰斬。

世礦基金的另一項大部位,黃金在2011年過後,價格跌幅最多累積超過40%,不管是中國大媽或印度大叔的買氣多驚人,還是撐不起金價的多頭。對於 貴金屬來說,像1970〜1980年代支撐多頭的通貨膨脹,在2011年以後逐漸消逝,甚至美國和歐元區在2015年一度還進入通貨收縮,對美元計價的黃 金來說,美國聯準會貨幣刺激政策,還有美國政府的消費支出,在2011年過後逐漸下降和縮小影響力,美國國債的年增率進入下降趨勢,印鈔速度慢下來了,通貨膨脹要出現的機率也下降了,貴金屬上漲的環境就逐漸消失了,於是金價越來越沒有大漲的表現,只剩下偶爾跌深反彈行情,讓投資人「小確幸」一下,然後繼續維持低潮。

礦業類股並不是那種價值成長型的產業,沒有天然資源的多頭環境,這些公司難以有樂觀表現,地球上的原物料也不會在短時間內用盡,因為隨著開採科技與 探勘技術的改善和新研發突破,許多過去無法開採的礦產,未來都會加入可開採行列,所以全球礦產的供給仍然會維持穩定成長的速度,除非價格跌太慘,抑制了礦 業公司的產能,才有機會出現供給小於需求的利多局勢,但這樣並不會帶給礦產公司太好的營收,唯有高度通貨膨脹或美國為主的已開發國家擴大印鈔票,才能有效的刺激原物料和礦產多頭趨勢出現,在這兩個主要條件沒有出現以前,全球總體經濟的環境仍然不適合世礦基金出現多頭的趨勢,投資人不應該因為價格跌深就期待反彈甚至趨勢反轉,應該等待全球總體經濟出現適合天然資源成長的環境了,再伺機進場布局。

文章來源

http://wealth.businessweekly.com.tw/GArticle.aspx?id=ARTL000028896&p=0

全站熱搜

留言列表

留言列表