close

看完覺得是好文幫忙按讚

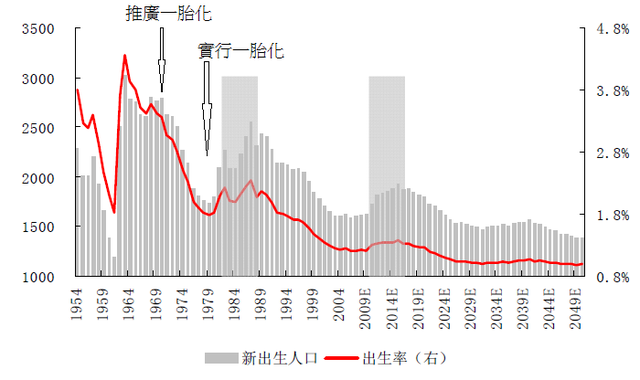

觀察一個國家未來的強弱,最重要的就是從人口紅利的觀點切入,中國為了減輕人口增長過快對經濟、社會、資源、環境造成的負面影響,中國政府在1970年代開始推行計劃生育,1979年,中國政府進一步將「實行計劃生育,控制人口數量,提高人口素質」確立為其基本國策之一,這注定了中國未來至少將強盛20年,中國的經濟起飛不是奇蹟也不是政府開放有功,只是人口紅利所造成的正常現象

資料來源聯合國數據資料庫

在扶養比例降低,勞動人口比例上升的情況下,中國經濟成長持續大躍進,為了了解整個來龍去脈,Joe將中國整個人口出生結構做個整理,從新生兒的數量來看,中國真的實行一胎化以後,1979年家庭對幼兒的扶養負擔開始下降,但這個效益並不會立刻看到,因為小朋友要等大約15年左右,小朋友才能轉為勞動人力,實質提升中國勞動力,所以對照下方的中國經濟成長率

資料來源中國國家統計局

在一胎化實施以前,1964~1974年是中國的嬰兒出生潮,從1979年實施一胎化以後開始,中國的出生人口開始大幅減少,這會造成一個惡性循環,日後中國年輕人永遠都在扶養相對較多的年長者,這不僅會增加中國勞動族群的扶養負擔,降低國家勞動力與青年的非家庭消費支出

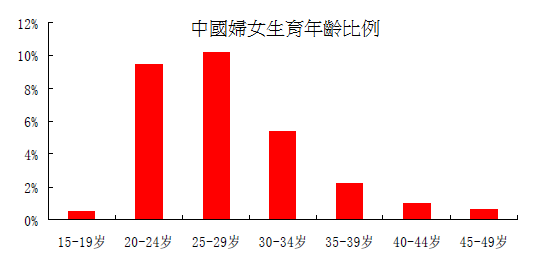

資料來源Trading-economics

紅色箭頭處1995年,中國的經濟成長才開始,因為當初一胎化的效應,15年後終於發酵,隨著扶養比下降,中產階級消費能力大增,為了廉價的勞工,外資大量湧入中國投資和設廠,經濟更是大躍進,但當初一胎化的缺點,隨著時間演化,1979年的小朋友,到了2015年,當初的小朋友,轉眼間35歲了,下圖是中國婦女的平均年齡生育率統計,假設中國婦女大約在20~29歲生育,那麼35歲的年輕人,母親已經是55~65歲,按照中國傳統的男女結婚觀念,父親年紀超過65歲的機率更高,當年父母兩人養一個小孩,現在的中國已婚勞動者,兩個人除了養一個小孩和兩位父母,甚至還有機會加上四位祖父母,如此扶養比例,中國在2015年以後,青壯年族群的非家庭消費支出能力已經可以預期,將會大幅衰退

資料來源中國國家統計局

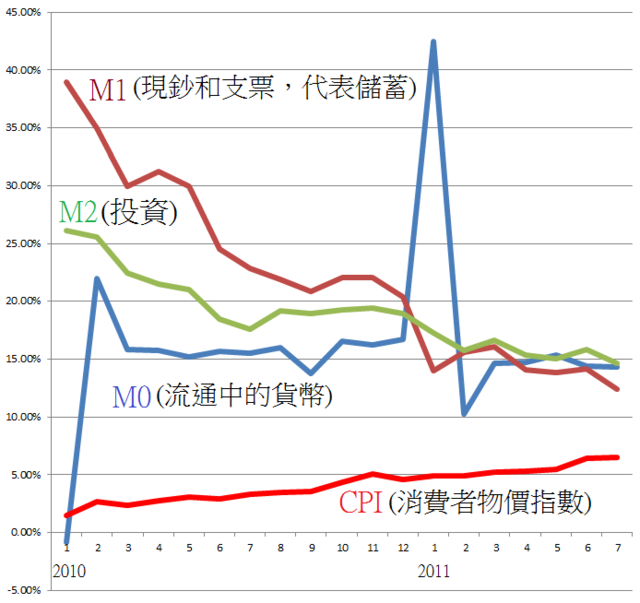

國勢要走強,需要有錢有力的基本盤,除了人口紅利搭配,還需要發展資金,其次才是政府的國政策略,Joe先整理中國的貨幣系統做個分析,相對於歐美的貨幣M系統,中國人由於有較大的儲蓄率,所以Joe將中國的M系統做了比較白話文的定義

(中國2006~2009年全國儲蓄率占GDP分別是51.2%、54.1%、54.1%、54.3%;美國則是14.3%、15.0%、13.7%、12.6%。)

資料來源世界銀行

800x600

-->

Normal

002

false

false

false

EN-US

ZH-TW

X-NONE

-->

-->

table.MsoNormalTable

{

font-size:10.0pt;

font-family:"sans-serif";

}

-->

資料來源中國人民銀行

圖中M0代表人民手上的現金,2010和2011年1~2月的變化是中國農曆新年提領和回存現鈔,M1大於M2,代表人民傾向於保守,不敢大幅投資,M1小於M2,代表人民開始勇於投資,CPI則是中國的消費者物價指數

不管是M1還是M2,都在緩慢下降,從圖中可以看到中國人民央行逐漸在收回2008年所釋出的資金,當年的4萬億元財政支出計劃,利率和準備率大幅調降,透過貨幣乘數的放大之後,收回資金的時間大幅拉長,這些游離資金後來跑到中國的房地產市場,不少企業家商談資金的運用時,中國工人薪資和福利越來越高,低成本工人已經很難找了,加上歐美等主要消費市場不再像2008年以前那樣需求穩定成長,中國國內廠商競爭削減更多的價格,開工廠的報酬率遠不如預期,製造業投資資金越來越少,象徵企業成績單的大陸股市,在中國緊縮資金和企業實質表現不如預期的結果,自然無法大幅成長,甚至維持現狀都越來越難

資料來源XQ數據軟體

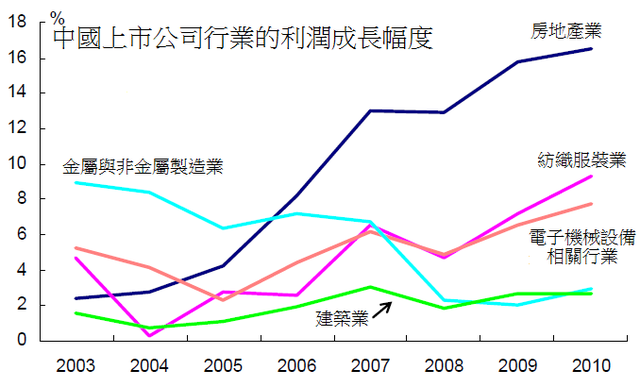

中國上市公司利潤成長幅度比例

資料來源中國國際金融有限公司

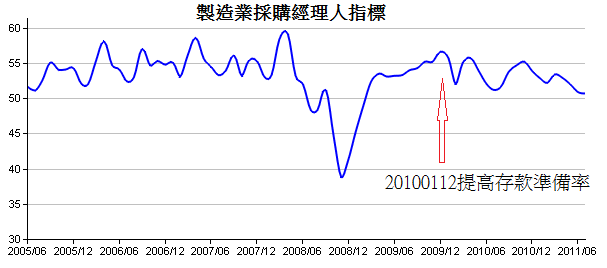

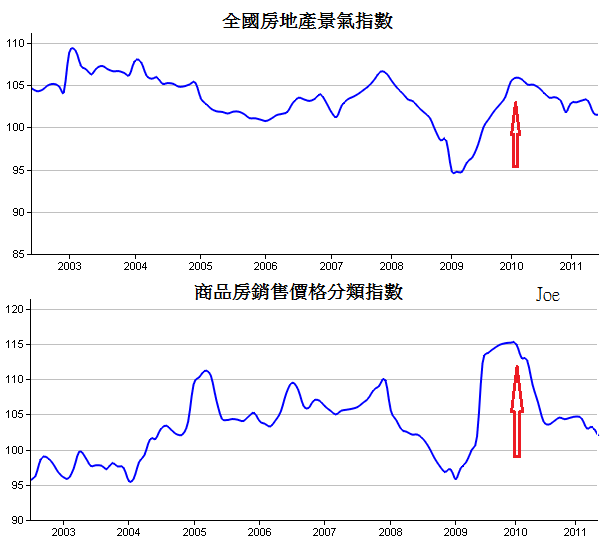

接著來看中國房地產,2010年初以前,中國許多資金流入投資房地產,炒地皮和炒房是非常熱門的投資,從上方那張圖可以看到,房地產的投資報酬率一路領先其他行業,這主要有兩個原因,但離本篇主題太遠,暫時先略過,中國房地產上漲到紅色箭頭處,中國人民銀行2010年1月12號無預警提高存款準備率,從此開始,中國央行收回市場資金的動作加快,房地產開始出現下跌

資料來源XQ數據軟體

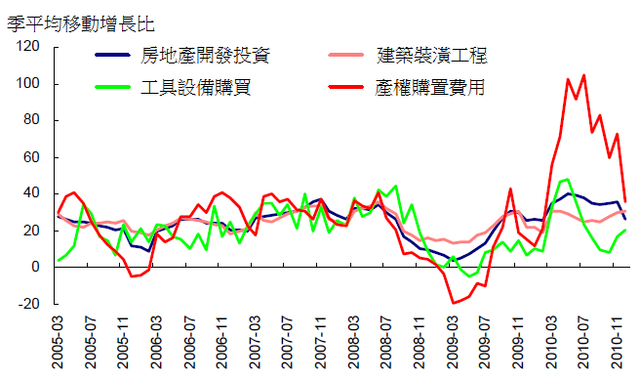

中國房地產投資費用

資料來源中國國際金融有限公司

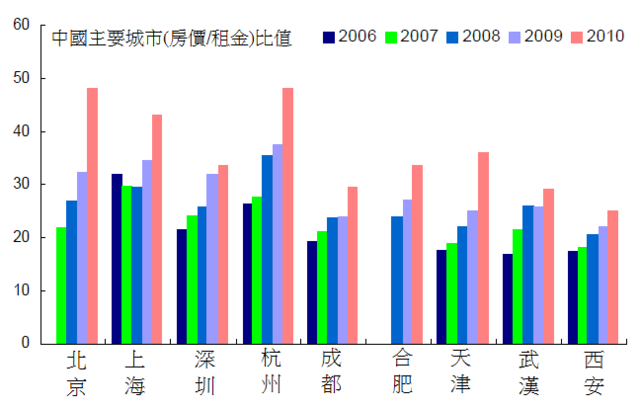

從上圖中可以觀察到,其實在中國投資房地產,成本最大的是合法取得土地的使用權(紅線的部分),這是主要成本來源,所以在中國從事建築業的行情並沒有跟著水漲船高,只要搞定土地的擁有權,就能在中國進行房地產炒作,炒作的程度從中國主要城市的房價對租金比值就可以觀察出來,房價是可以炒作的,但房租要炒作就不容易了,租金比不上賣房子的房價,而且炒做效果短暫,房租在供需平衡下很容易就打回原形,炒高租金的獲利相對較小,租屋是實質的需求,因為沒人會租房子卻不使用,間接讓租金上漲,但是會有人買房子閒置來卡位增值,從房價比房租的漲幅比值持續升高,就可以判斷中國房地產是炒作出來的

資料來源中國國際金融有限公司、中國景氣月報、中國國家統計資料庫

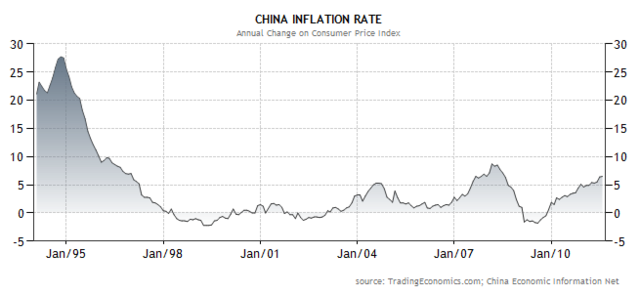

Joe相信中國央行也知道房價的上漲是投機炒作需求上升所導致的結果,要炒作房地產是需要如此龐大和持續性的資金,要解決房價炒作的最好方法就是釜底抽薪,央行帶頭把游離資金收回,第一,中國早已經面臨通脹壓力問題,為了避免像1990年代,高通貨膨脹再度襲擊中國,不如自己先主動做準備

中國通貨膨脹率

資料來源Trading-economics

第二,最快2011年第四季內,原物料價格會進入暴漲的最後階段,通貨膨脹將變得更爲嚴重,中國景氣到時將會出現衰退,衰退的程度取決於中國央行如何事先做好防禦,2014年以前,美國聯準會勢必會爲了對付原物料所帶來的通貨膨脹,美元利率調升至5%只是時間問題,這個高誘因將導致國際熱錢離開中國,而中國也不得不調高利率來抑制通脹和防止資金流出速度太快,因此,中國央行已經在事先引導資金適當做適當投資,眼前的民間高利率問題只是陣痛期,適當打壓投機炒作風氣是合理的

中國人民央行進行的利率調控非常理想,利率持續約略小於通貨膨脹率,避免房地產和股市跌幅太快,人民無法適應,收回資金則靠存款準備率,這樣可以有效抑止投機炒作盛行,Difficult,but not impossible

透過上述的分析,我們可以理解,雖然美國剛受完重傷正在緩慢復甦,無法大躍進,但中國在2015年以前依然無法超越美國,雖然人力充足,可是國內資金會綁手綁腳受到束縛,有力無錢,缺少製造業和房地產業的帶動景氣,也無法出現大幅成長

2015年後,即使資金充足,中國人口紅利屆時將達到顛峰,有錢無力,而美國卻是從復甦中緩慢站起來,憑著目前美國領先中國的幅度來看,除非中國立刻出現人口結構上的大幅改變,那麼2030年後,也許還有機會再站起來,否則日後差距只會越來越大

上述內容所包含資料及意見僅供參考,任何瀏覽網站的人士,須自行承擔一切風險,本評論不負擔盈虧之法律責任,資料引用或轉錄煩請註明出處與作者。

全站熱搜

留言列表

留言列表