close

這是我在「轉角國際」的第一篇文章,歡迎讀者去該網站瀏覽

http://global.udn.com/global_vision/story/8663/1260072

物價的長期趨勢,對國家來說是相當重要的經濟訊號。以美國這樣的大型經濟體為例,民間消費占GDP約68.3%,服務業占GDP約80%,其大部分的經濟產值,都來自於美國境內的消費和投資;換句話說,美國的物價情況,會嚴重影響其消費市場的表現。

2009年金融海嘯的根本原因就在於,房地產貸款風暴大幅抑制了美國人的消費力,在供給需求的機制下,市場消費者的購買力會推升商品價格溫和上漲,而溫和 上漲的物價,也會回頭推動消費者的購買慾。目前美國聯準會(FED)官方的理想通貨膨脹率是2%——也就是今年的物價,相對於去年同期的物價要能成長2% ——但如果通貨膨脹率大幅下降,那麼美國很高機率會再出現大型的景氣蕭條。

同樣是已開發國家的日本,大約在1998年開始,出現通貨緊縮,消費者物價指數也隨這股趨勢長年下滑。日本也是以民間消費為主的經濟體,當物價溫和下跌 時,往往會伴隨景氣蕭條而讓更多消費者預期「物價會下降」,進一步讓消費行為產生延滯心理,除了必須型消費,會盡量減少耐久財和非必須型的消費,因為消費 越晚、價格越低,除了日常用品以外,沒有急著消費的必要。

不過「天天都便宜」的物價,對經濟發展未必是好事。2012年日本首相安倍晉三上台後,大力推型所謂的「安倍經濟學」,其核心概念就是刺激消費、透過加稅 和量化寬鬆,讓人們知道,政府推動通貨膨脹的決心。只要人民消費力揚昇,讓需求大於供給,物價恢復長期溫和上升趨勢,那麼經濟就能好轉。

早在1990年代,日本國內的生產者物價指數就已有長期下降趨勢。起初日本民間薪資還有所成長,並掩蓋了生產者物價指數下降的負面因素,勉強保證消費者物 價指數的上升,但其成長幅度越來越慢。1997年日本提高消費稅,物價上漲的預期心理在市場發酵,讓消費者物價在1997年大幅成長,但消費者卻都趕在加 稅前拼命消費,等到消費稅提升後,早已宣洩完畢的消費者買氣反而更加萎彌,反倒讓這波消費稅政策成為日本通膨的終結者——於是,日本進入長期通貨緊縮時 期,國內消費力不振,薪資長期停滯成長。經濟從此走入下坡。

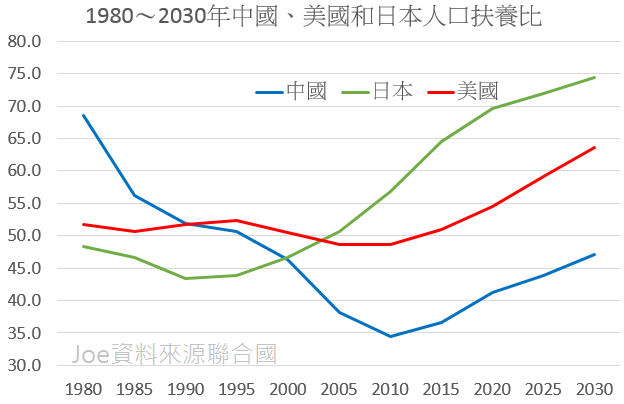

2008年,美國爆發次級房貸危機,國內消費全面緊縮。當年恰好也是美國人口紅利耗盡、正要進入人口負債結構的時刻,人口扶養比從波段低點往上揚昇;巧合 的是,日本的1990年生產者物價指數也走入下坡、處在房地產大崩盤的邊緣時刻,也剛好是人口扶養比從波段低點往上揚昇的起始點。全球第二大經濟體——中 國——2011年勞動年齡人口占總人口的比重開始下降,人口扶養比重恰好也從最低點開始往上揚昇:似曾相識的背景再度出現,如今中國,是否也會步上日本的 後塵?

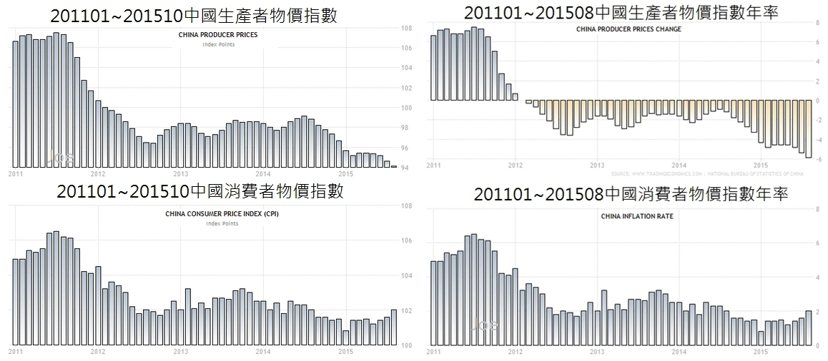

2011年,中國的生產者物價指數和消費者物價指數,同時達到了近年的高峰。2011年過後,兩項物價指數同步在下降,若以年率做為比較,生產者物價年率 連續43個月負成長,2015年甚至一度接近-6%,這意思是,2015年中國企業的生產成本,比2014年同期下降6%,上次中國生產者物價指數,出現 為期12個月以上的深度負成長,已經是1997年的亞洲金融風暴時期,這不免讓人擔心,中國極有可能進入「長期通貨緊縮」的徵兆。

然而全球許多國家在2015年同時都面臨物價成長幅度下滑的環境,但主要原因包含經濟成長力道降溫,還有國際油價和原物料大幅暴跌,所以不能單純因為生產 物價長期走低,就認為中國經濟出問題,不過中國政府可不願意冒這個風險,對於政策操盤者而言,可絕不能讓社會大眾產生「物價將會進入長期下降」的心理預 期,否則這股預期心理將讓消費遞延,那時麼通貨緊縮可能就會成真的出現了,這對中國長期的經濟發展絕不是好消息。

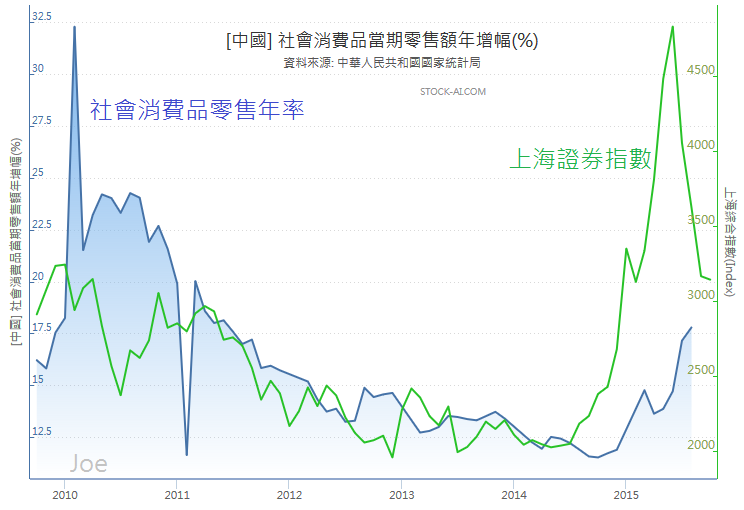

這也說明了,為何中國官方會連續兩年大動作地擴大放寬貨幣政策:調降利率和存款準備率、頻繁實施貨幣逆回購政策、在證券市場積極拉抬國內股市,甚至是通過 民眾養老金、社會保險基金進場護盤、調降印花稅......等政策。這些政策都是中國政府積極拉抬國內股市的手段,因為股票市場積極的上揚力量,確實可以 為民間消費帶來的遞增效應。2009至2010年間,中國股市的成長起了個頭,隨後中國國內消費品零售的成長勁道隨後就到;但當股市成長力道衰弛不在,民 間消費品成長力又降溫了,經濟危機爆發的風險當然也就順勢爬升,不過中國官方的政策強心針也讓2014年下半年的中國股市大幅飆漲後,民間消費品的成長力 也藉此重新升溫,民間消費維持熱度,這是拉抬通貨膨脹最有效的方法之一。

從生產者物價指數和消費者物價指數之間的落差,也可以觀察到中國政府對於生產者物價指數大幅下滑的擔憂,2015年第三季,中國的生產者物價指數年率和消 費者物價指數年率平均落差超過7%,這是近20多年來最大落差,這個數據落差,在同期的美國約是1%、日本是3.2%、歐元區是2.4%,這三個經濟體仍 然處於大量印鈔後的量化寬鬆環境,生產者物價指數是商品生產的成本,算是消費者物價指數的先行指標,可以思考看看,所有企業的生產成本下降5.5%,但反 映到社會上的物價不僅沒有下跌,還上升1.5%,這過程得提高多少薪資,或者印多少鈔票到金融市場流通,才能產生如此大的落差值。

http://global.udn.com/global_vision/story/8663/1260072

物價的長期趨勢,對國家來說是相當重要的經濟訊號。以美國這樣的大型經濟體為例,民間消費占GDP約68.3%,服務業占GDP約80%,其大部分的經濟產值,都來自於美國境內的消費和投資;換句話說,美國的物價情況,會嚴重影響其消費市場的表現。

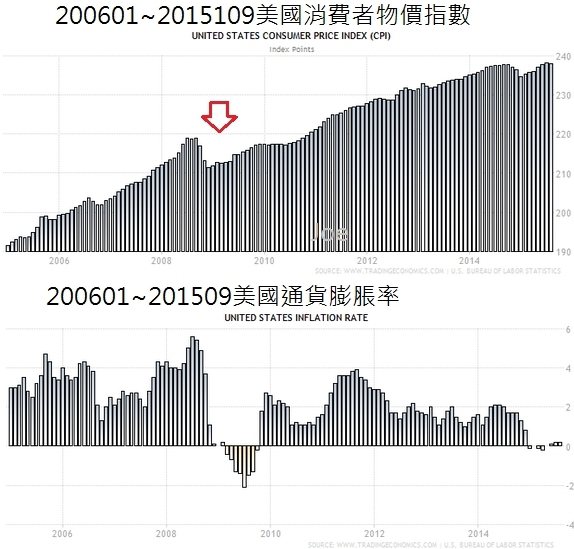

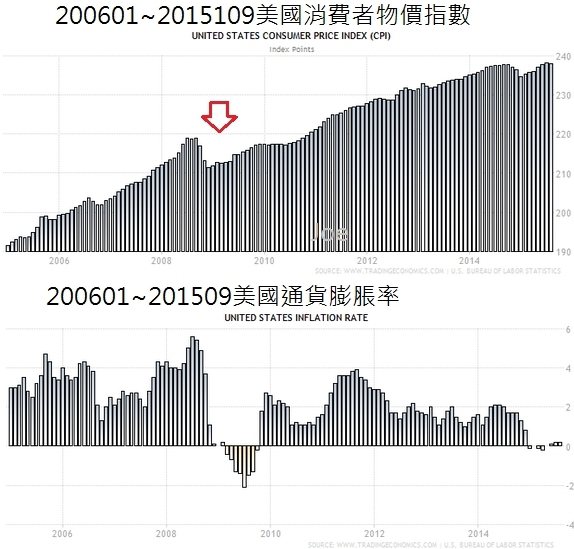

2009年金融海嘯的根本原因就在於,房地產貸款風暴大幅抑制了美國人的消費力,在供給需求的機制下,市場消費者的購買力會推升商品價格溫和上漲,而溫和 上漲的物價,也會回頭推動消費者的購買慾。目前美國聯準會(FED)官方的理想通貨膨脹率是2%——也就是今年的物價,相對於去年同期的物價要能成長2% ——但如果通貨膨脹率大幅下降,那麼美國很高機率會再出現大型的景氣蕭條。

消 費者物價指數(CPI)是統計和居民生活有關的產品及勞務價格的物價變動指標,也就是把物價量化成一個數值來表示,今年的消費者物價指數,相對於去年同期 的消費者物價指數,稱為通貨膨脹率(CPI年率),2009年美國消費者物價指數驟降(紅色箭頭),同期的通貨膨脹率也驟降,呈現消費緊縮環境。

同樣是已開發國家的日本,大約在1998年開始,出現通貨緊縮,消費者物價指數也隨這股趨勢長年下滑。日本也是以民間消費為主的經濟體,當物價溫和下跌 時,往往會伴隨景氣蕭條而讓更多消費者預期「物價會下降」,進一步讓消費行為產生延滯心理,除了必須型消費,會盡量減少耐久財和非必須型的消費,因為消費 越晚、價格越低,除了日常用品以外,沒有急著消費的必要。

不過「天天都便宜」的物價,對經濟發展未必是好事。2012年日本首相安倍晉三上台後,大力推型所謂的「安倍經濟學」,其核心概念就是刺激消費、透過加稅 和量化寬鬆,讓人們知道,政府推動通貨膨脹的決心。只要人民消費力揚昇,讓需求大於供給,物價恢復長期溫和上升趨勢,那麼經濟就能好轉。

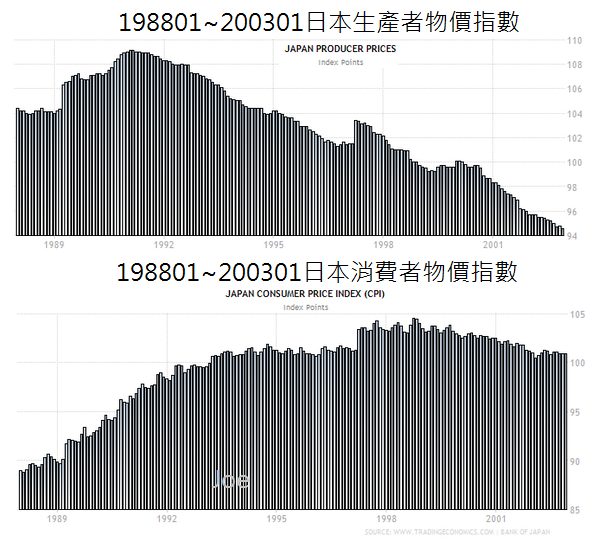

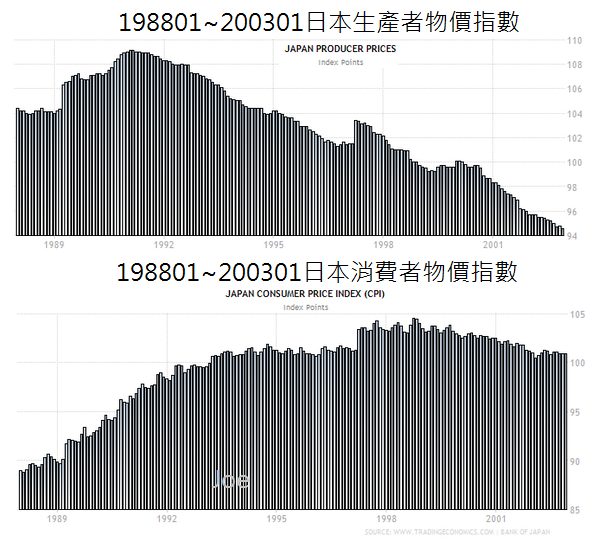

生產者物價指數(PPI)是統計商品生產的成本,把生產成本量化成數值,算是CPI的先行指標,例如2015年生產者物價指數年率2%,意思是,2015年的PPI除以2104年的PPI,生產成本增加2%。

早在1990年代,日本國內的生產者物價指數就已有長期下降趨勢。起初日本民間薪資還有所成長,並掩蓋了生產者物價指數下降的負面因素,勉強保證消費者物 價指數的上升,但其成長幅度越來越慢。1997年日本提高消費稅,物價上漲的預期心理在市場發酵,讓消費者物價在1997年大幅成長,但消費者卻都趕在加 稅前拼命消費,等到消費稅提升後,早已宣洩完畢的消費者買氣反而更加萎彌,反倒讓這波消費稅政策成為日本通膨的終結者——於是,日本進入長期通貨緊縮時 期,國內消費力不振,薪資長期停滯成長。經濟從此走入下坡。

2008年,美國爆發次級房貸危機,國內消費全面緊縮。當年恰好也是美國人口紅利耗盡、正要進入人口負債結構的時刻,人口扶養比從波段低點往上揚昇;巧合 的是,日本的1990年生產者物價指數也走入下坡、處在房地產大崩盤的邊緣時刻,也剛好是人口扶養比從波段低點往上揚昇的起始點。全球第二大經濟體——中 國——2011年勞動年齡人口占總人口的比重開始下降,人口扶養比重恰好也從最低點開始往上揚昇:似曾相識的背景再度出現,如今中國,是否也會步上日本的 後塵?

2011年,中國的生產者物價指數和消費者物價指數,同時達到了近年的高峰。2011年過後,兩項物價指數同步在下降,若以年率做為比較,生產者物價年率 連續43個月負成長,2015年甚至一度接近-6%,這意思是,2015年中國企業的生產成本,比2014年同期下降6%,上次中國生產者物價指數,出現 為期12個月以上的深度負成長,已經是1997年的亞洲金融風暴時期,這不免讓人擔心,中國極有可能進入「長期通貨緊縮」的徵兆。

然而全球許多國家在2015年同時都面臨物價成長幅度下滑的環境,但主要原因包含經濟成長力道降溫,還有國際油價和原物料大幅暴跌,所以不能單純因為生產 物價長期走低,就認為中國經濟出問題,不過中國政府可不願意冒這個風險,對於政策操盤者而言,可絕不能讓社會大眾產生「物價將會進入長期下降」的心理預 期,否則這股預期心理將讓消費遞延,那時麼通貨緊縮可能就會成真的出現了,這對中國長期的經濟發展絕不是好消息。

這也說明了,為何中國官方會連續兩年大動作地擴大放寬貨幣政策:調降利率和存款準備率、頻繁實施貨幣逆回購政策、在證券市場積極拉抬國內股市,甚至是通過 民眾養老金、社會保險基金進場護盤、調降印花稅......等政策。這些政策都是中國政府積極拉抬國內股市的手段,因為股票市場積極的上揚力量,確實可以 為民間消費帶來的遞增效應。2009至2010年間,中國股市的成長起了個頭,隨後中國國內消費品零售的成長勁道隨後就到;但當股市成長力道衰弛不在,民 間消費品成長力又降溫了,經濟危機爆發的風險當然也就順勢爬升,不過中國官方的政策強心針也讓2014年下半年的中國股市大幅飆漲後,民間消費品的成長力 也藉此重新升溫,民間消費維持熱度,這是拉抬通貨膨脹最有效的方法之一。

從生產者物價指數和消費者物價指數之間的落差,也可以觀察到中國政府對於生產者物價指數大幅下滑的擔憂,2015年第三季,中國的生產者物價指數年率和消 費者物價指數年率平均落差超過7%,這是近20多年來最大落差,這個數據落差,在同期的美國約是1%、日本是3.2%、歐元區是2.4%,這三個經濟體仍 然處於大量印鈔後的量化寬鬆環境,生產者物價指數是商品生產的成本,算是消費者物價指數的先行指標,可以思考看看,所有企業的生產成本下降5.5%,但反 映到社會上的物價不僅沒有下跌,還上升1.5%,這過程得提高多少薪資,或者印多少鈔票到金融市場流通,才能產生如此大的落差值。

全站熱搜

留言列表

留言列表